減価 償却 と は。 減価償却とは?定額法と定率法の違いとメリット・デメリット

減価償却?修繕費?法的耐用年数から考える外壁工事の確定申告

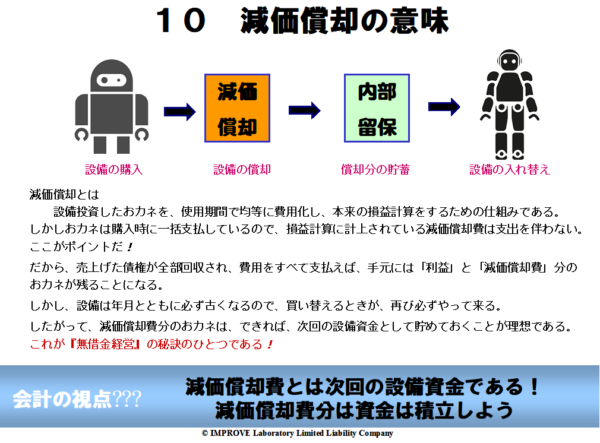

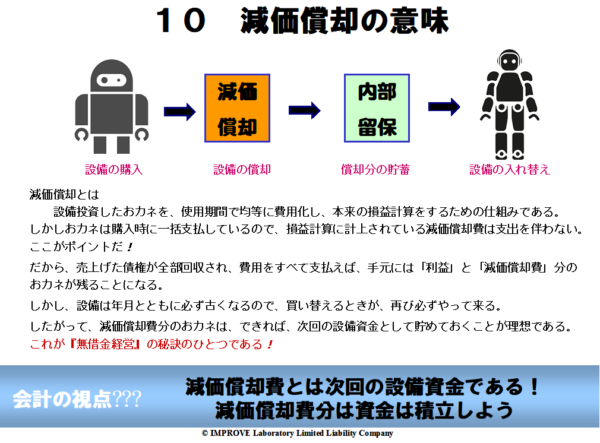

お申し込みはこちら <三井住友ビジネスカード for Owners クラシック> ・経営者の皆さまをあらゆるビジネスシーンでサポート 三井住友ビジネスカード for Owners クラシックは、満20歳以上の法人代表者や個人事業主が申し込める法人カードで、個人事業主が申し込む場合、決済口座に屋号付きの個人名義口座も指定できます。 減価償却ってなに? 減価償却費は、 事業のために購入した高額な物品などの固定資産を、年度ごとに経費に振り替えていくために用いる勘定科目です。 ちなみに開業したてで、会計期間が1年未満の場合は、300万円に月数割合分をかけた金額が上限となります。

16

車の減価償却とは?仕組みや計算方法をわかりやすく解説!

法人の場合も原則、固定資産の種類や取得日ごとに償却方法が定められているので、しっかり確認する必要があります。 減価償却のメリット・デメリットに関するまとめ 今回は、減価償却の4つのメリットや基礎知識、注意点について説明しました。

減価償却の計算方法と、確定申告書への書き方 [税金] All About

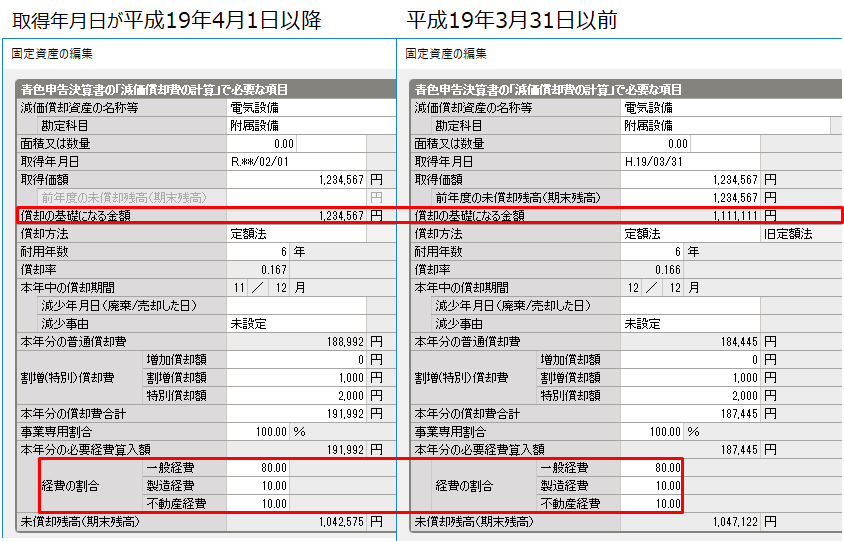

・減価償却資産 減価償却の対象となる資産。 この一定の金額を「償却保証額」といい、税法で定められた「保証率」を取得価格と掛けることで計算できます。

16

【完全保存版】個人事業主の減価償却費の計算方法を徹底解説。減価償却費を正しく経費計上するための節税術を大公開

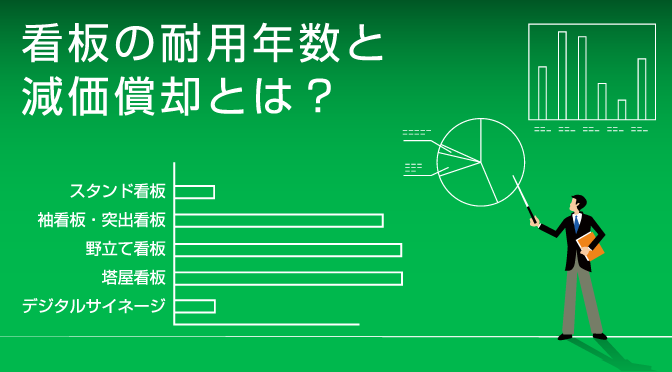

国税庁の耐用年数表を抜粋して一覧化。 資産を購入したら、まずは法定耐用年数を確認しましょう。

18

減価償却費とは?個人事業での計算方法や耐用年数の一覧・青色申告者への特例

この特例を適用できる合計限度額は、1年あたり300万円です。 減価償却できない資産• 減価償却は何の役に立つ? 会計における減価償却の目的は、「時間が経って劣化し価値の減っていく固定資産を、年ごとに分割して経費にすることで正しく資産の会計処理を行うこと」です。

1

減価償却の計算方法と、確定申告書への書き方 [税金] All About

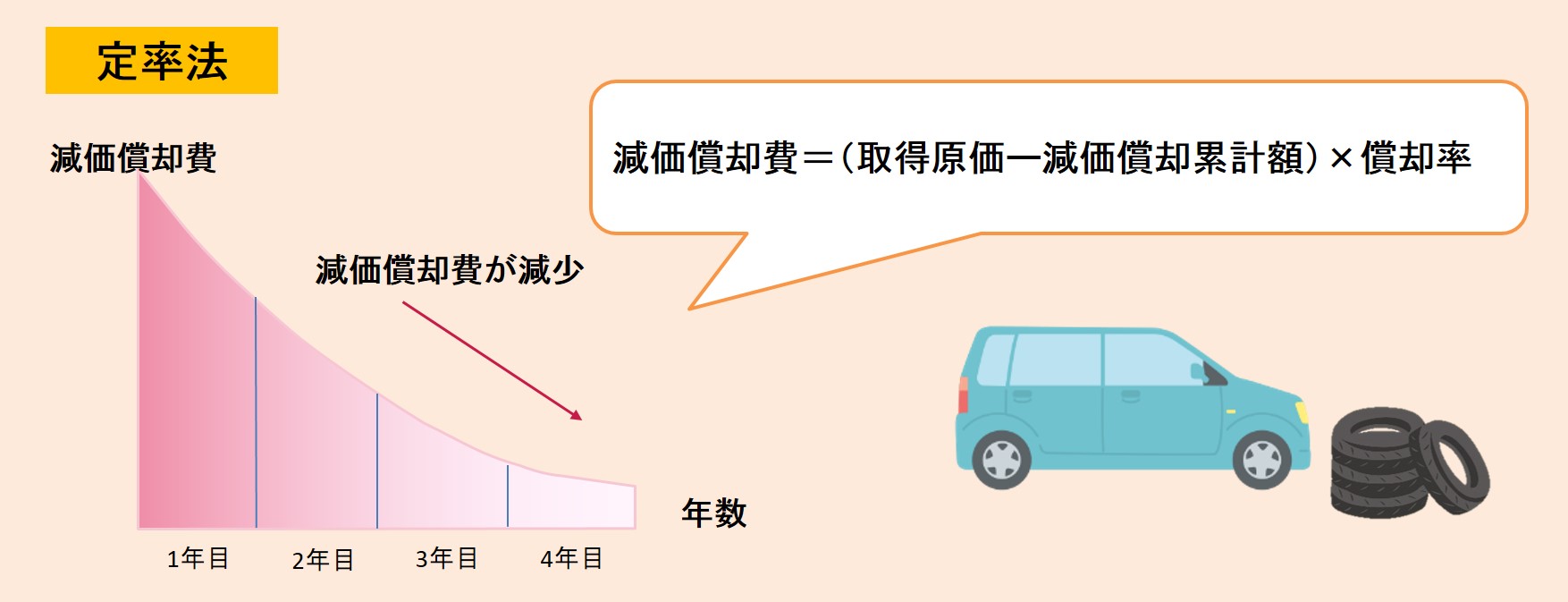

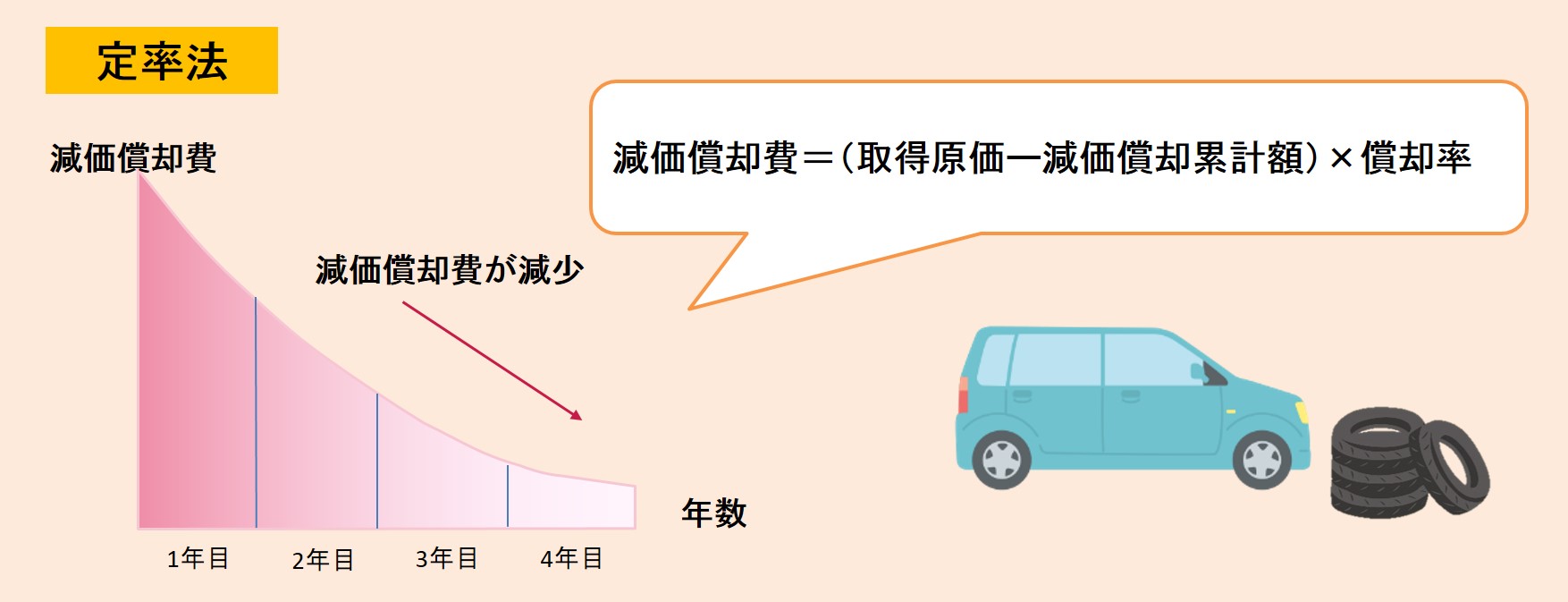

定額法と定率法 減価償却費の代表的な計算方法には、 「定額法」と「定率法」の2つがあります。

節税につながる減価償却費とは?知っておきたいメリットと注意点

一般的には、一人経営の個人事業主や小規模な企業の場合は、固定資産に投資する金額もそこまで大きくはなく、詳細は固定資産台帳から確認しやすいということもあり、直接法で問題ありません。 その他の減価償却の計算方法には、定率法同様利用期間(耐用年数)を基礎とする期間基準に属する定額法や級数法などがある。

1

車の減価償却とは?仕組みや計算方法をわかりやすく解説!

一方、税務的な側面からは、一度に大きな固定資産購入額を経費計上されると、年度によって税収にバラつきが出ることになります。

18