支払調書っていつ必要になるの?書き方や発行のタイミングを解説

正しい低純にしたがって、速やかに再提出しましょう。 合計支払い金額は、その年度の1月~12月までの報酬の合計から、支払調書の作成日時点における未払の報酬合計を差し引いて求めます。

5

正しい低純にしたがって、速やかに再提出しましょう。 合計支払い金額は、その年度の1月~12月までの報酬の合計から、支払調書の作成日時点における未払の報酬合計を差し引いて求めます。

5

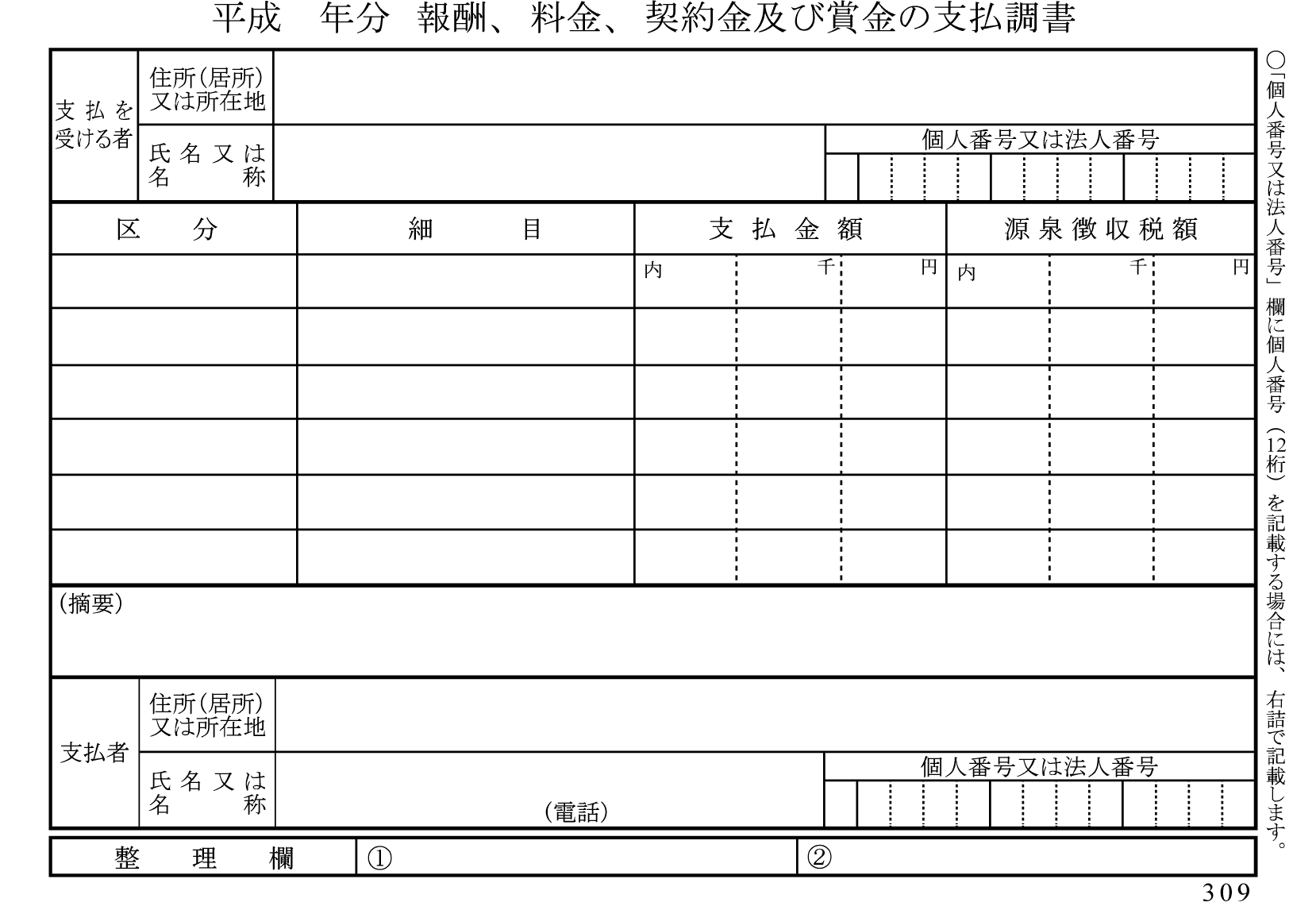

税務署への提出期限はいつまで? 支払調書は、 原則として報酬等を支払った翌年1月31日までに税務署に提出しなければなりません。

12

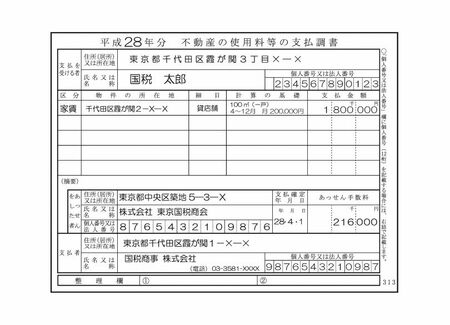

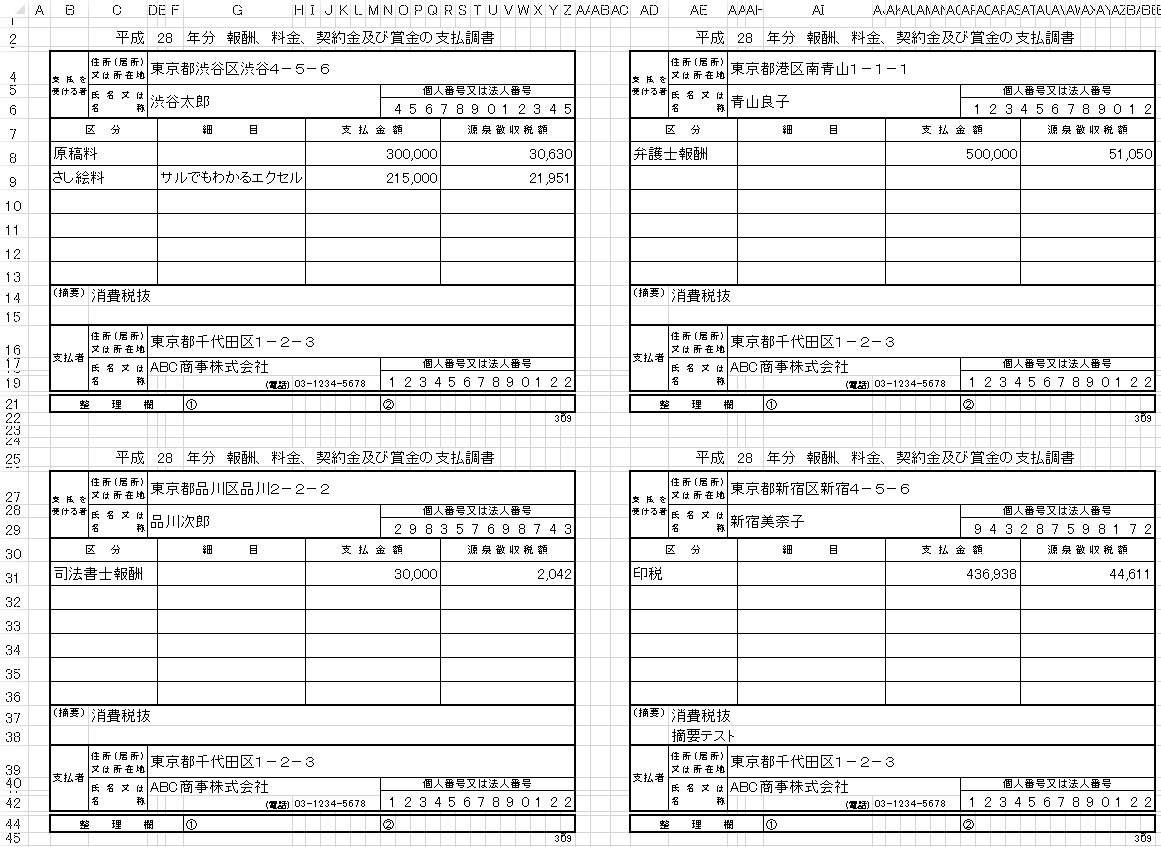

「源泉徴収票」の目的と対象 「会社員の場合は、勤務先が年末調整を行い、その結果として源泉徴収票を受け取ることが多い」と書きましたが、正確には「給与所得の源泉徴収票」で、ほかのタイプの源泉徴収票もあります。 なお、平成28年1月1日以後に支払の確定する報酬、料金、契約金及び賞金の支払調書には、報酬・料金等の支払を受ける方等のマイナンバー又は法人番号を記載する必要があります。 税理士をお探しの方 この記事のポイント• しかし、相続税や贈与税などの申告もれは、知らなかったでは済まされず、無申告加算税などの重いペナルティーが課せられます。

源泉徴収税は「社員の給与から差し引くもの」と思っている人が多いだろう。 ・給与 雇用契約、及びそれに準ずる契約にもとづいた対価 ・報酬・料金 請負契約、及びそれに準ずる契約にもとづいた対価 ただし契約内容が不明であるなど上の基準では判断できないケースもある。

ただし、法人の役員については50万円を超える者 b. ただし税務署に提出する必要があるのは、支払先が法人の役員である場合のみだ。 先程も書いたとおり、支払調書は事業者が税務署に提出するために作成するものであって、これを相手先に交付する義務はない。 その際、「退職所得の源泉徴収票」は税務署に、「特別徴収票」は市区町村に提出する。

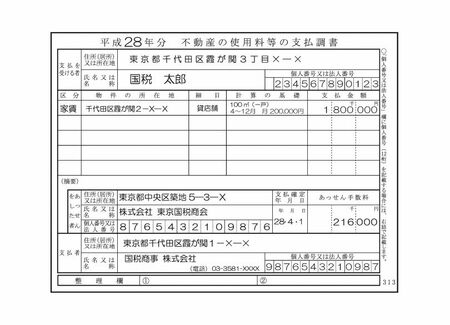

そもそも支払調書とはどんなものなのでしょうか? 所得税法等で定められている、給与や退職手当、報酬、料金又は、不動産の使用料等の支払者が、その支払の明細を記入して税務署に提出を義務付けられている書類を総称して「法定調書」と言います。 なぜなら、個人情報提供の制限により、記載することが禁じられているからです。

19