概要

つまり、資本割の課税標準は会計上の「資本金+資本準備金」が下限となります。 なお、実費弁償の性格を有する手当等を支給しているときは、当該手当等の額は、報酬給与額に含めません。

5

資本金1,000万円以上で設立するメリットはなく、税金の観点から資本金を低めにしましょう。

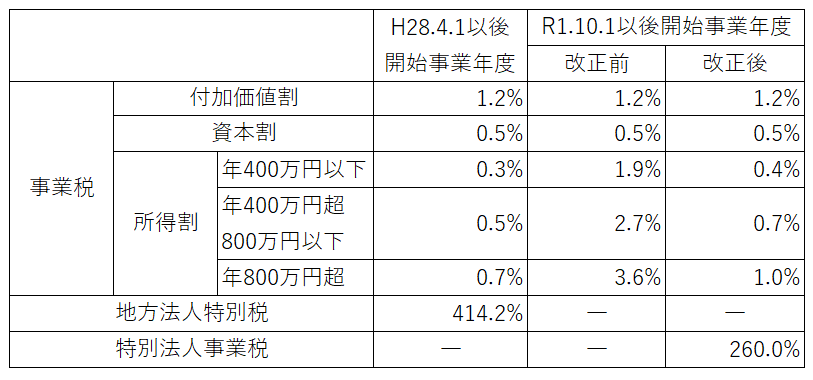

こうした制度を利用することにより、出した費用の多くを経費化できるというメリットがあります。 資本割 資本金等の額を課税標準とし、次の税率により算定します。 ただ、そうしたことが難しい上場企業や規模の大きい非上場会社であったとしても、 資本金1億円を考えることは非常に重要です。

5

A 退職一時金制度から確定拠出年金制度への資産移転に伴う掛金の額については、過去部分の積立資産を数回に分けて、「未払金」又は「長期未払金」勘定等の取崩により支払われ、その年度の移換額が法人税申告書別表4で減算され損金となるということが想定されます。

A1 雇用関係等に基づき労務の提供の対価として支払われるものであって、法人税で損金に算入され、かつ、所得税で給与所得又は退職所得とされる性質のものであれば、その名称や支給形態を問わず原則として報酬給与額に含めます。

19ここで、純保険料とは純粋に積立にまわる保険料、付加保険料とは生命保険会社の事務費等ですので、付加保険料を除いた額を課税標準として捉えてください。 資本金の金額ではなく、ビジネスである以上はすべて実績だと考えましょう。

一方、出向元法人が適格退職年金、確定給付企業年金契約等を締結しており、その出向者にかかる掛金、保険料等の額(過去勤務債務等に係る部分を含む)を出向先法人が負担した場合は、当該金額は出向先法人の報酬給与額として取り扱うこととなります。

3