110万円以下でも贈与税がかかる?!生前贈与の注意点【税理士監修】

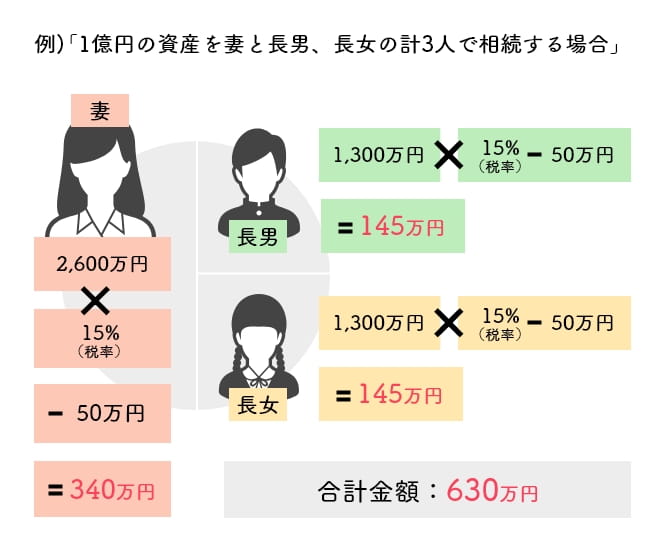

綿密に計画を練った贈与であっても、総額がまとまった金額であれば指摘を受ける可能性があります。 110万円以下の生前贈与では次のことに注意し、定期贈与とみなされないようにしましょう。 相続税の節税対策として、贈与を検討される際は将来発生する相続税のシミュレーションも行い、その税率と比較し贈与額を決定する必要があります。

8

綿密に計画を練った贈与であっても、総額がまとまった金額であれば指摘を受ける可能性があります。 110万円以下の生前贈与では次のことに注意し、定期贈与とみなされないようにしましょう。 相続税の節税対策として、贈与を検討される際は将来発生する相続税のシミュレーションも行い、その税率と比較し贈与額を決定する必要があります。

8

郵送で提出する• 1-1.贈与とは? そもそも「贈与」とは、通常の生活ではあまり聞き覚えのない言葉ではないでしょうか。 その後100万円ずつ支払っている外形があっても、「連年贈与である」と認定されてしまったら、多額の贈与税が課税されてしまいます。 申告書第2表(相続時精算課税の計算明細書)• そこで、親名義の口座から子ども名義の口座へと、毎年確実に送金を継続していくことが重要です。

14

こちらも教育資金の一括贈与と同様、平成31年3月31日までに金融機関を通して手続きが必要となります。

以下のフォームから 最短1分で複数の大手不動産会社に査定の依頼を出すことができます。 このように暦年課税の仕組みを有利に利用することが一つのポイントとなります。

20

まず、200万の贈与した場合にかかる贈与税は9万円です。 こういうケースが多くあります 1年間(1月1日~12月31日)に110万円までの贈与は、贈与税が課税されません。 税率は10%ですので、4万円が贈与税となります。

15